¿Cuánto vale mi empresa de vending? Aprende a calcular paso a paso el valor de tu compañía

HOSTELVENDING.com 17/06/2017.-Juan Francisco Pareja, asesor fiscal para Anfora Corporate S.L

Estamos seguros que todos los empresarios, incluidos los del sector del vending, nos hemos hecho alguna vez esta pregunta: ¿cuánto vale mi empresa? y, salvo que nuestra empresa cotice en bolsa, es una pregunta que tiene múltiples respuestas, pues depende de quién haga la valoración, del mercado en general, del sector en particular, de los elementos que constituyen el patrimonio de la compañía en cuestión, la potencialidad o perspectivas futuras de esa empresa, de los datos históricos, de valor de la marca, de la tecnología patentada de que se disponga, del interés que tenga el potencial comprador por motivos estratégicos o comerciales, de la necesidad o no del vendedor de realizar un proceso de venta, y así con un largo etcétera.

También tenemos que diferenciar el valor de la empresa del precio. En este sentido, el valor puede ser:

-Teórico (se analiza la empresa y en base a métodos de valoración generalmente aceptados, datos históricos y la proyección futura se obtiene una cantidad determinada de valor).

-Justo (el que realiza un perito independiente en caso de valoración encargada por un juzgado o en caso de un arbitraje voluntario).

-De liquidación (cálculo que se realiza cuando se cesa en la actividad empresarial, casos de cierre, quiebra, disolución de una unión temporal de empresas, ...).

-Acordado (entre partes debidamente informadas, en condiciones de independencia mutua de los activos (se suele emplear como garantía para otras operaciones, caso de la banca)

Pero lo que lo más importante es no confundir valor con precio, ya que el precio es la cantidad a la que el vendedor y el comprador acuerdan realizar una operación de compra-venta de una empresa.

¿Y para qué nos puede servir una valoración?

1. Operaciones de compra-venta. Para el potencial comprador, la valoración le indica el precio máximo a pagar y para el vendedor, le indica el precio mínimo por el que debe vender y le proporciona una estimación de hasta cuando pueden ofrecer los potenciales compradores.

2. Herencias, testamentos

3. Sistemas de retribución basados en la creación de valor. Para los sistemas de retribución variable de directivos, el valorar una empresa y/o una unidad de negocio puede servir para ver la creación o no de valor.

4. Planificación estratégica. Fundamental el realizar valoraciones y estimaciones previas en el caso de nuevas líneas de negocio, productos, tipos de clientes, zonas geográficas, y también para el caso de dejar de trabajar en determinadas líneas de productos, zonas, países, segmentos de negocio, etc.

5. Decisiones estratégicas. De seguir o no en el negocio, vender, crecer, fusionarse con otras empresas, etc.

6. Procesos de arbitraje. cuando hay controversias o disputas en el precio, la valoración mejor realizada o con mayor fundamento y credibilidad suele ser la más próxima a la decisión de la corte de arbitraje.

7. Cálculos de daño emergente y lucros cesantes.

8. Salidas a bolsa. Para poder justificar el precio al que se van a ofrecer las acciones.

Métodos de valoración

Desde la asesoría Anfora Corporate S.L apuntan hacia la existencia de numerosos métodos de valoración y, como hemos comentado, dependen de muchas variables, intereses e incluso épocas o modas (por ejemplo, podríamos pensar en la época de la "burbuja tecnológica", donde se han pagado cantidades muy elevadas, mediante apalancamiento, sin tener en cuenta el beneficio neto real de la empresa, o la generación de caja real).

Vamos a nombrar y explicar brevemente diversos métodos de valoración, aunque nuestra opinión es que el mejor método para realizar una valoración es el de descuento de flujos de caja (DFC), es decir, el valor teórico de una empresa como el valor actual de los flujos netos futuros de caja que espera recibir un inversor, calculados de forma realista y teniendo en cuenta la tendencia de la empresa y del mercado en el que se encuentre esa compañía. Esto no quiere decir que el valor coincida con el precio, pues, repetimos, que una cosa es la valoración y otra el precio, el cual puede ser mayor que el valor calculado (por interés estratégico del comprador, sinergias que puede encontrar el comprador con la incorporación de la empresa adquirida, habilidad del vendedor, ...) , o menor (decisión de vender del vendedor motivado por no tener una sucesión familiar clara, lo cual es muy típico de muchas empresas familiares, situación económica complicada del vendedor, habilidad del comprador,...).

En cualquier caso, a la hora de realizar una valoración por cualquier método, recomendamos ser fríos, realistas y prudentes en su cálculo a nivel interno (como se suele decir, "el papel lo soporta todo", pero luego la realidad es otra cosa), independientemente de que después en las negociaciones de una posible compra-venta, cada parte defienda sus intereses y su precio mínimo y máximo.

Entre los métodos de valoración tenemos:

1. Métodos basados en el balance (valor patrimonial). Nos dan el valor desde una perspectiva estática, sin tener en cuenta la evolución futura de la empresa, del sector, del valor del dinero, problemas de personal, de contratos con clientes, etc. Dentro de estos métodos podemos nombrar:

-Valor contable. Valor en libros, patrimonio neto o fondos propios.

-Valor contable ajustado. Obtenemos el patrimonio neto ajustado, cuando los valores de activos y pasivos se ajustan a su valor de mercado (por ejemplo un inmueble tiene un valor de mercado superior al que figura en balance, o las existencias tienen unas partidas importantes que están obsoletas, o la deuda de clientes tienen una partida importante de clientes incobrables).

-Valor de liquidación. Obtenemos el valor por la venta de los activos y liquidación de todas las deudas o pasivos, indemnización a empleados en su caso, costes fiscales, etc.

-Valor substancial. Es la inversión que habría que hacer para montar una empresa igual que la que estamos valorando.

No nos extenderemos en estos métodos, pues, en general, el valor obtenido tiene poco que ver con el valor de mercado (salvo quizás cuando vamos a liquidar la empresa).

2. Métodos basados en la cuenta de resultados. Se intenta determinar el valor a través de los beneficios, del EBITDA, de las ventas, de unidades vendidas (kg, servicios unitarios, nº de plazas, ...), utilizando un múltiplo o coeficiente. Tenemos:

-Valor de los beneficios. PER. El PER (price earnings ratio) de una acción indica el múltiplo del beneficio por acción que se paga en la bolsa, por lo que el valor de las acciones = PER x beneficio.

-Valor de los dividendos. El valor de las acciones sería el valor actual de los dividendos que esperamos obtener de ellas, por lo que el valor de las acciones = dividendos repartidos / rentabilidad exigida a las acciones, ke. Este método y el anterior son normalmente utilizado para empresas cotizadas en bolsa, siendo el procedimiento más complejo de lo aquí expuesto.

-Múltiplo de ventas. Es habitual en muchos sectores utilizar un múltiplo de las ventas (caso de farmacias). Influye mucho la coyuntura del sector, deuda neta de la empresa en cuestión. La clave, en muchos casos, es determinar la venta correcta o real de la empresa (fundamental analizar la tendencia de la compañía en cuestión, del sector y del ámbito de actuación o zona geográfica donde está ubicada la empresa). La venta se puede determinar en € netos, en unidades, y es también muy importante, a la hora de poner un múltiplo (además de la tendencia), el precio medio, margen medio y la concentración en determinados artículos o zonas de venta.

-Multiplicador del EBITDA. Este es un método bastante utilizado actualmente y en el pasado. Tiene su "trampa" y recomendados siempre analizarlo con prudencia. Ampliamos un poco este método:

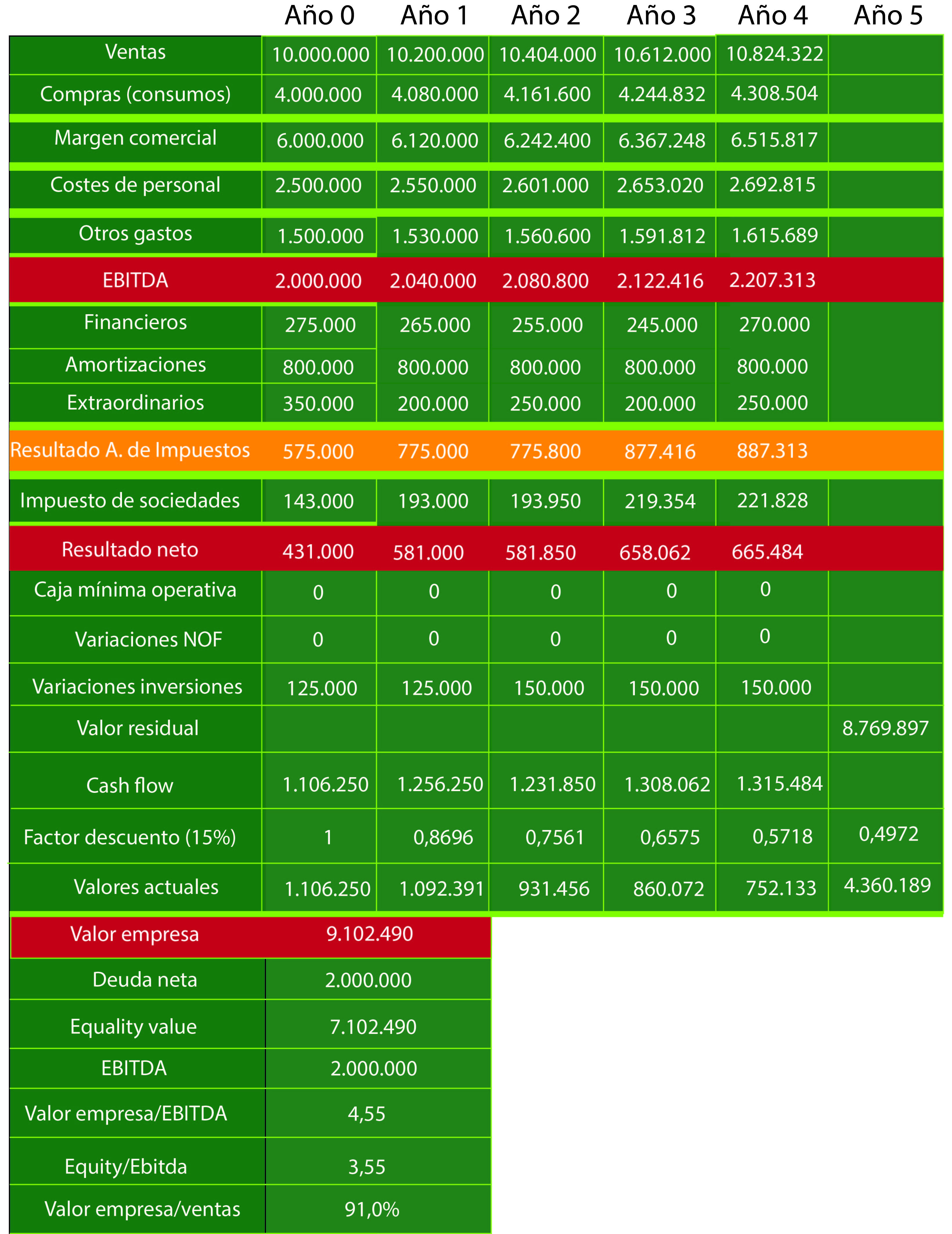

En primer lugar, el EBITDA lo definimos como los beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (earnings before interest, taxes, depreciation and amortization). De forma muy resumida, si vemos la siguiente cuenta de resultados, supongamos de un operador de vending, podemos entender por qué utilizar un multiplicador del EBITDA a la hora de valorar una empresa depende de muchos factores:

Caso resuelto

En el ejemplo, vemos que la empresa en cuestión tiene un EBITDA del 20% de sus ventas, en cambio su resultado neto es del 4,3 % de las ventas. Vemos que hay partidas importantes de gastos financieros y amortizaciones, lo que debe de implicar endeudamiento y bastantes activos fijos activados, y una serie de "gastos extraordinarios" que habría que determinar si son recurrentes o no (si son gastos habituales, habría que contabilizarlos como gasto normal, lo que haría que el EBITDA tuviera un ratio menor). Además vemos que en este ejemplo, la empresa necesita inversiones. El EBITDA es un parámetro a tener en cuenta, pero pensamos que el verdadero resultado de la empresa es el beneficio neto después de impuestos (bottom line) y, como mejor opción, el cash flow (recursos generados por la empresa) (que veremos posteriormente).

A la hora de hacer una valoración de la empresa, tenemos que considerar el número de años en el que queremos amortizar la inversión, teniendo en cuenta las inversiones adicionales que tenemos que hacer en el futuro y si, debido a la potencial adquisición, vamos a tener, por un lado, sinergias (eliminación de costes, mejora de márgenes por aumento de volumen, eliminación de gastos no recurrentes o no operativos...) , y por otro lado, gastos en los que podríamos incurrir debido a la compra (indemnizaciones, mejora de instalaciones, inversiones adicionales, pérdida de ventas y beneficios debido a pérdida de clientes, ...).

Es decir, por un lado tendríamos el EBITDA de la empresa que estamos valorando y en otro un EBITDA "normalizado" o ajustado, teniendo en cuenta los aspectos mencionados anteriormente. El multiplicador (número de años) y sobre el tipo de EBITDA que lo apliquemos, ya depende del número de años en el que deseemos recuperar la inversión y las expectativas, interés, etc del vendedor y comprador. Evidentemente, todo sujeto al análisis de la tendencia de la empresa, sector en cuestión y revisión pertinente de los datos aportados. El multiplicador también depende de la concentración de las ventas, duración de los contratos de los principales clientes, zona geográfica, estado de los activos, media de inversiones realizadas en los últimos años, etc.

Por último, en estos casos de multiplicadores, tenemos que calcular la deuda financiera neta de la empresa, la cual podríamos definir como el valor neto contable de todas las deudas bancarias a corto y largo plazo (dentro y fuera de balance) - caja y bancos disponible + impuestos diferidos y aplazados + dividendos pendientes de distribuir + proveedores de inmovilizado + capex (inversión) comprometida + importes pendientes de pago por indemnizaciones + nóminas fuera de su plazo habitual de pago. La cantidad resultante habría que restarla o sumarla (si la empresa tuviera deuda neta positiva) al valor obtenido.

En ocasiones, también en estos casos, se calcula el capital circulante medio (existencias, clientes, proveedores y acreedores) (tesorería ya la hemos tenida en cuenta anteriormente en la deuda financiera neta) del último año, y, en casos de desviaciones importantes, habría que hacer los ajustes positivos o negativos pertinentes sobre el valor obtenido.

En nuestro ejemplo, si el multiplicador que elegimos es de 4 veces el EBITDA de la empresa (que una vez revisado y comprobado) es de 1,8 millones de € (por que, por ejemplo, hemos detectado gastos no contabilizados por valor de 0,1 millones de € y gastos extraordinarios por valor de 0,1 millones de € que en realidad son recurrentes ), estaríamos danto un valor a la empresa de 7,2 millones de € . En cambio, si el EBITDA revisado es de 2 millones de € x 4 veces EBITDA = 8 millones de € sería el valor. A estas cantidades, habría que restarle la deuda neta de la empresa.

3. Métodos basados en el descuento de flujos de fondos (cash flows)

Es el método más apropiado, según nuestra opinión. Tratamos en este caso de determinar el valor de la empresa a través de la previsión de flujos de dinero que se generarían en el futuro, y descontarlos a una tasa apropiada, según el riesgo que tengamos en la obtención de dichos flujos.

Buscamos el valor actual de los flujos futuros. Posibles problemas:

-Elegir la tasa de descuento adecuada.

-Fijar un horizonte en el tiempo.

En esta línea, estas son las soluciones que podríamos aplicar:

-Hacer previsiones de estados financieros en un horizonte corto (3 a 5 años), de forma realista y teniendo en cuenta la tendencia del pasado de la empresa y las perspectivas del sector y de los mercados, o estimar una renta perpetua (valor empresa = resultado distribuible / tasa de descuento)

-Determinar un valor residual en el último ejercicio (consideramos una tasa de crecimiento constante prudente a partir de ese periodo, obteniendo el valor residual en el año "n", utilizando la fórmula simplificada de descuentos de flujos indefinidos con crecimiento constante).

-Existen distintos tipos de flujos de fondos que se pueden considerar de cara a la valoración y una tasa de descuento apropiada para cada uno de ellos. Debido a que no nos podemos extender mucho y siendo el método de descuento de flujos de caja , según nuestra opinión, el más apropiado para realizar una valoración, vamos a ver un ejemplo utilizando el flujo de fondos para los accionistas y la tasa de descuento elegida será la rentabilidad exigida a las acciones (Ke).

-Podemos definir el cash flow disponible para las acciones (CFac) como el flujo de fondos que queda disponible en la empresa después de haber cubierto las necesidades de reinversión en activos fijos y en NOF (necesidades operativas de fondos) y de haber abonado las cargas financieras y devuelto el principal de la deuda que corresponda (caso de que exista deuda).

Esquemáticamente el CFac se calcularía:

Beneficio después de impuestos

+ amortización

- aumento NOF (activo circulante neto)

- devolución deuda

+ aumento de la deuda

- aumento de los gastos amortizables

- cargos directos a reservas

- inversiones en activo fijo

+ valor contable de los activos vendidos

Al final el flujo de caja disponible sería aquel que quedaría en la empresa después de abonar todos los compromisos.

Respecto a la tasa de descuento, sería la tasa de rentabilidad exigida por los accionistas a la empresa (Ke) . De forma resumida utilizaríamos para su cálculo la siguiente fórmula y aspectos a tener en cuenta (siguiendo el modelo Capital Asset Pricing Model):

Ke = Rf + (Em - Rf)* B siendo:

Rf = tasa rentabilidad para inversiones sin riesgo (por ejemplo el TIR promedio de los últimos 5 años de la deuda pública española)

B = medida del riesgo de la compañía en cuestión frente al mercado (la beta, B, depende de variables como el tipo de negocio, el apalancamiento operativo y el apalancamiento financiero) (a mayor sensibilidad del negocio ante cambios en el mercado, mayor beta) (a mayor apalancamiento operativo, mayores costes fijos por ejemplo, mayor será la beta) (a mayor apalancamiento, es decir, mayor endeudamiento, hay más riesgo financiero, por lo que la beta será mayor y, por consiguiente, mayor riesgo)

(Em - Rf) = prima de riesgo del mercado (diferencia de riesgo entre invertir en deuda o en acciones).

Normalmente esta Ke no tiene en cuenta a las pymes, por lo que es conveniente sumar a la Ke, una prima de riesgo por el efecto tamaño y una prima de riesgo específico de la empresa (concentración de clientes, dependencia de un solo proveedor, poca diversificación, directiva pequeña y/o no controlada, etc.).

Con un ejemplo práctico, vamos a ver cómo calcularíamos el valor de una empresa, según los flujos de caja futuros. Premisas previas:

-Obtener información real y fiable de la empresa y del sector

-Analizar su tendencia (si la empresa ha tenido, por ejemplo, un crecimiento medio del 1 % en los últimos 5 años, difícilmente nos podemos creer crecimientos futuros del 10 /15 %) (existen fórmulas para calcular la tendencia de una empresa y sector)

-Realizar proyecciones financieras prudentes y realistas, teniendo en cuenta diversos escenarios o grados de cumplimiento.

-Analizar las inversiones de los últimos 5 años y ver si hay continuidad en las mismas o no, además de ver el estado actual de los activos (de cara a calcular las inversiones futuras en inmovilizado). Es decir, el cash flow futuro depende del estado de los activos de la empresa (fábricas, maquinaria, vehículos, etc.), y esto habrá que tenerlo en cuenta analizando el estado de todos los activos, la inversión media realizada en los últimos 5 años (distinguiendo entre inversión de expansión e inversión de mantenimiento) y la prevista para el futuro.

-Ver datos de competidores y del sector.

-Calcular la tasa de descuento siendo realista.

-Ver la caja mínima operativa necesaria.

-Obtener la variación de las necesidades operativas de fondos (depende de cuantos días de media tenemos las existencias, el saldo diario de clientes y el saldo diario de proveedores).

-Calcular los flujos de caja, determinar el valor residual y tener en cuenta la deuda neta de la empresa.

En nuestro ejemplo, para que los cálculos sean más sencillos, vamos a considerar que la caja mínima operativa y las variación de las necesidades operativas de fondos (NOF) son cero, que la deuda neta de la empresa es de 2 millones de € y que la tasa de descuento a utilizar (después de medir y hacer todos los cálculos es del 15 %).

Caso resuelto

En nuestro ejemplo resumido, vemos que la empresa, actualizando sus flujos de caja futuros (los cuales se supone que hemos realizado con rigor), tiene un valor de más de 9 millones de €, lo que representa 4,55 veces su EBITDA. El precio (siempre que evidentemente hubiera acuerdo), sería de algo más de 7 millones de € (una vez descontada la deuda financiera neta, calculada tal y como la hemos definido con anterioridad), y el valor empresa sobre ventas sería del 91 % de las mismas (en el sector del vending, hay que tener en cuenta el efecto de contabilización de los cánones de clientes para calcular este último ratio).

Esto quiere decir, de forma simple, que el inversor/comprador tardaría 4,55 años en amortizar la inversión o, en caso de que su EBITDA "normalizado" fuese mayor (ejemplo de 2,3 millones de €) , tardaría en amortizar su inversión 3,95 años (9.102.490 / 2.300.000).

El inversor/comprador debe de tener en cuenta posibles salidas de tesorería motivadas por indemnizaciones, costes de reestructuración, inversiones no realizadas, pérdida de ventas, etc. que podría disminuir el flujo de caja disponible y que tendrá que tener en cuenta de cara al precio.

A su vez, el vendedor tendrá que tener en cuenta las posibles sinergias que obtendrá el comprador / inversor , ahorros de costes que va a implementar el comprador/inversor, ventaja competitiva que va a obtener (por ejemplo, dominio de una zona geográfica, eliminación de un competidor que hará que pueda aumentar sus márgenes), valor de la marca comercial, etc. de su compañía de cara a maximizar su precio de venta.

En definitiva, el valor una empresa depende de muchas variables, pero sobre todo el precio de la misma depende de lo que alguien esté dispuesto a pagar por ella y del precio mínimo exigido por su/s propietario/s. Si hay acuerdo o no ... dependerá de la negociación y de la capacidad de diálogo e interés en la posible transacción de cada una de las partes.

Anfora Corporate S.L. es un grupo de profesionales que , además de asesorar a nivel fiscal, laboral y contable, aporta soluciones profesionales a empresas de todo tipo a nivel operativo, financiero , comercial y de organización en general. Anfora Corporate SL está muy centrado en la pyme familiar , colaborando en su profesionalización y ayudando en la planificación familiar y reestructuración, en su caso, del grupo familiar. El equipo está constituido por 8 profesionales con dilatada experiencia (más de 25 años ) en la gestión y dirección de empresas, así como en el asesoramiento y consultoría en general a empresas de todo tipo y sectores.